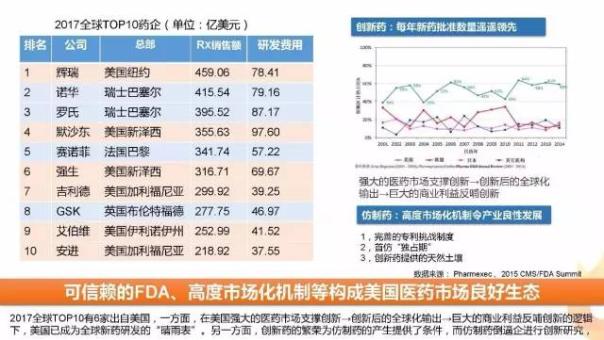

有賴於高效可信賴的FDA、完善的醫藥專利體係,有利於產品創新的支付體係、高效的金融係統,美國是全球最大的單一醫藥工業市場。據統計,2015年美國醫藥市場份額為4155億美元,到2020將增長至5480億美元,約占全球醫藥市場的1/3。

根據美國醫藥經理人發布的最新榜單,2017年全球TOP10藥企中有6家均來自美國,這主要得益於美國強大的醫藥市場支撐創新→創新後的全球化輸出→巨大的商業利益反哺創新。在此模式下,FDA每年新藥批準數量遙遙領先,其每年新藥審批情況已成為全球新藥研發的“晴雨表”。

另一方麵,受專利到期、醫療支出成本控製等因素的影響,美國仿製藥的地位越來越舉足輕重。美國創新藥的繁榮為仿製藥的產生提供了條件,而仿製藥的產生又倒逼企進行創新研究,這些都構成了美國醫藥市場獨特的生態。

2017年上半年(截止2017年6月30日)一共有1003個藥品獲得FDA批準上市(同一活性成分不同規格分別計數),其中批準NDA申請 103個,BLA申請12個,ANDA申請888個, 2016年同期分別為88個、6個和753個, 從上半年批準趨勢來看,2017年全年藥品批準數量或相較2016年有一定的提高。

整體來看,上半年FDA批準藥品中呈現以下趨勢,下麵我們將從新藥、仿製藥、生物製品等領域一一解讀。

一、新藥批準情況(BLA、NDA)

1、新藥批準中神經係統,抗腫瘤藥占據半壁江山

上半年FDA共批準NDA產品 103個、BLA產品12個(備注:同一藥品不同規格分別計數),從這些藥品所在的ATC治療領域來看,神經係統、抗腫瘤用藥、呼吸係統新藥批準數量名列前茅,這三類藥品占上半年總批準藥品數量的60%。

從曆年批準情況看,神經係統、抗腫瘤藥、消化道及代謝(包括糖尿病用藥)是過去幾年新藥領域的熱點。心血管係統藥物近年來新藥批準數量一直處於相對低位,今年上半年僅3個新藥批準,且都屬於Type 5(New Formulation or New Manufacturer)申請,提示該領域創新乏力。

2、新分子實體數量回升

上半年FDA批準共批準23個創新藥,其中16個新化學分子實體和7個新生物製品,半年批準數量已超過2016全年批準的22個。在這23個藥品中,腫瘤藥占據了30%(7個)。關於新分子實體的情況,已有多篇文章進行過解讀,此處不再詳細展開。

3、抗腫瘤藥是優先審評主力軍

從優先審評情況看,上半年新藥優先審評率為27%,與往年情況持平。從優先審評類別來看,新分子實體是優先審評主力軍,新劑型等也有一定機會。從優先審評藥品所處ATC領域看,腫瘤藥物是優先審評當之無愧的的熱點領域,體現了該領域潛在的未被滿足需求。

4、FDA批準藥品熱門領域淺析

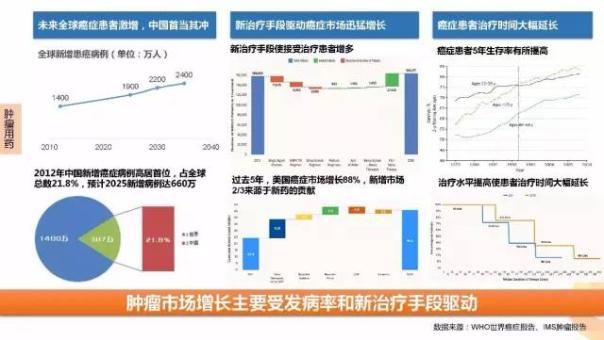

不管是從新藥批準還是優先審評,腫瘤藥物熱度一直居高不下。EvaluatePharma數據顯示,2015年全球抗腫瘤藥物市場規模789億美元,預計2020年達到1531億美元,是支持腫瘤新藥繁榮的原動力。

腫瘤市場的繁榮主要得益於未來接受治療的腫瘤患者的增長、新治療手段的出現以及癌症患者目前接受治療時間大幅延長。

在2012-2017H1過去5年多裏,FDA批準了55個腫瘤新分子實體

從各個公司過去5年獲得的腫瘤新藥個數來看,羅氏、諾華、輝瑞等製藥巨頭仍是腫瘤市場的主要玩家,incyte 、新基、clovis等腫瘤新貴等憑借明星藥物占有一席之地。

羅氏製藥憑借其紮實的產品管線在在腫瘤市場一直處於霸主地位,公司以三大HER2抗體藥物領跑乳腺癌市場、兩大CD20單抗主攻血液腫瘤、貝伐珠單抗、厄洛替尼布局非小細胞肺癌同時ATEZOLIZUMAB開拓腫瘤免疫療法。根據EP預測,2022年腫瘤藥物銷售TOP15中羅氏有7款產品入選。

FDA上半年新藥批準的另一熱門領域為神經係統用藥,從新藥批準創新程度看,該領域新分子實體與劑型改良型新藥平分秋色。

以今年上半年批準的鹽酸呱甲酯為例:鹽酸呱甲酯主要用於兒童多動症治療,該藥最早在1955年就有上市記錄,是年過半百的經典老藥,專利早已到期。雖然美國ADHD(兒童多動症)市場龐大,但數十年來幾乎無新分子上市,為搶占這一市場,製藥巨頭對其進行了多次改良。

開發新釋藥係統較開發新分子實體(NCE)成本小、周期短而見效快。如今開發成功一個新分子實體平均需花費10~12年,耗用資金約10億美元,而開發一個現有藥物新劑型大概需要5000萬美元、3~6年。鹽酸呱甲酯的劑型改良之路就是一個生動的實例。

5、生物藥批準有望創新高,生物類似物市場靜待時機

從1965年,ADVANCEBIOFACTURES公司的SANTYL(COLLAGENASE,膠原酶軟膏)首個通過BLA申請上市開始,目前FDA已有134個(按照申請號計算,包括已退市藥品)通過該通道上市的生物藥。近年來隨著單抗藥物的廣泛應用,生物藥物呈井噴之勢,2017上半年共批準10個BLA申請包括7個新分子實體,1個生物仿製藥,2017全年有望創下近五年來生物製品上市的最高峰。

在上半年,FDA批準了三星Bioepis的Renflexis(infliximab-abda),一款英夫利昔單抗的生物仿製藥。這是繼FDA批準山德士的首款生物仿製藥-Zarxio(Filgrastim-sndz)之後批準的第5款生物仿製藥。2016年,隨著生物類似藥可互換性概念的提出,生物類似藥撥雲見日。與化學仿製藥相比,生物類似藥研發壁壘高,降價幅度低(10%~35%左右),因此可以獲得更大的市場和更高的利潤。根據預測,2020年全球生物類似藥市場規模為350億美元。 因此該市場有著巨大的想象空間。

山德士Zarxio上市1年銷售額約1億美元,上市18個月占據26%市場,提示了該領域的市場潛力。相對於歐盟,美國生物類似物起步較晚,但未來前景值得期待。許多大型製藥公司包括輝瑞、安進、Allergan、BI、MSD、Samsung Bioepis、Sandoz、Teva等都在該領域進行了布局。

國內生物類似物市場熱度不輸國外,根據湯森路透的數據,截止2015年底,國內擁有5個以上生物類似物的公司就有19個。

二、仿製藥批準情況盤點

1、仿製藥以神經係統和心血管藥品居多

上半年,FDA 共批準888個ANDA品種(同一分子實體不同規格分開計算),仿製藥批準情況與往年持平。

從近5年被批準仿製藥所處ATC領域來看, 神經係統、心血管係統藥物最多,係統用抗感染藥與消化道及代謝藥物次之,這與新藥批準情況略有不同。其中心血管係統近年來新藥上市乏力,又有大批量仿製藥湧入,提示該領域可能麵臨較激烈競爭。

隨著專利到期等因素的影響,近5年FDA仿製藥熱門批準品種為奧美沙坦酯、芬戈莫德、依折麥布、對乙酰氨基酚/二氫可待因酮、鹽酸金剛烷胺等。

2、首仿藥巨頭盤踞,但在仿製藥中的比重由下降趨勢

美國首仿藥源於1984年9月24日頒布的Hatch-Waxman法案,根據該法案規定,在“專利無效或者批準正在申請的藥物不會侵犯專利”的情況下,第一個向FDA遞交簡化新藥申請(ANDA)的申請者將擁有180天的市場獨占期。

首仿藥在市場獨占期內,可以相對低於原研的價格迅速占領市場,某些做的好的首仿藥可在1個月左右市場占有率提高到80%,由於首仿藥享有價格與市場先發優勢,其利潤要遠高於普通仿製藥,因此主要的仿製藥企業的會將主要精力放在搶奪首仿資格上。

備注:TVEA總數包含收購的IVAX、BARR

2017年上半年共批準28個首仿藥,從近5年首仿藥所在的企業來看,Teva、Mylan等老牌仿製藥巨頭仍是首仿藥獲批的主力軍。不過近年來首仿藥在整體ANDA中所占的比例有所下降,推測其原因可能如下:

1. 近幾年生物仿製藥興起,大型生物仿製藥公司紛紛在此領域布局,傳統小分子首仿藥地位下降;

2. 大型仿製藥公司進軍新藥研發、505b(2)等領域;

3. 受專利到期藥品數的影響。

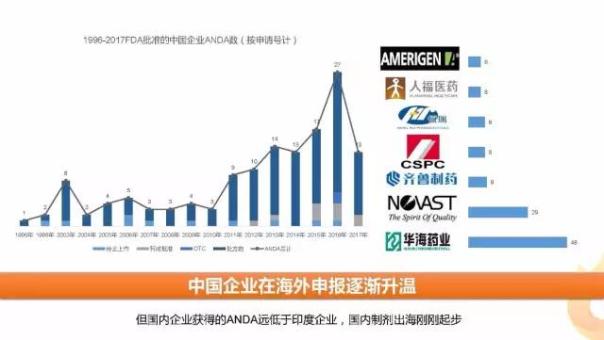

3、FDA批準的中國企業ANDA逐年增加

近年來,隨著藥監部門對於國內企業監管趨嚴,以及國內企業研發實力的提高,越來越多的企業選擇出海開拓市場,中國企業在FDA獲批的ANDA數量顯著提升,2016年更是達到了27個品種數的高峰,相關申請企業數也在逐步增加,2017年上半年已有8家大陸企業的13個ANDA品種獲批。不過與印度企業相比,中國企業仍有不小的差距。

國內製劑出海企業中以恒瑞最具特色,根據中國醫藥保健進出口商會發布的數據,2016年恒瑞製劑的出口額達到9000萬美元,位列第一,這主要得益於公司穩健的產品策略、全球化布局與多方位合作。

綜上所述,火石創造認為:

(1)腫瘤藥領域持續升溫,大型製藥公司占據先機,小公司機會在於細分垂直領域;

(2)神經係統、心血管係統仿製藥競爭激烈,慢性病長期用藥劑改良製劑有一定價值;

(3)中國生物仿製藥申報紮堆嚴重,特色單抗或是未來開發新方向。受單抗定價、醫保支付等因素影響,未來生物藥國際化或是主流;

(4)製劑出海中國企業剛剛起步,產品組合和銷售策略是主要考量因素。規模化大宗製劑(如華海)、高端技術壁壘產品(如恒瑞)、首仿產品、創新藥或是未來主要盈利看點。

相關新聞

相關新聞